宽基类ETF反弹艰难!探究龙头股们的苦衷,也告诉你该怎么办?

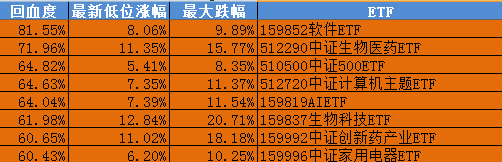

最近,木鱼和小伙伴们心情都不错,因为坚持定投的主题大多都已经从调整中恢复过来还赚钱了。但是我们心中还有一个疙瘩,为啥宽基类ETF反弹得这么慢,幅度这么小?

我们量化一下主流ETF基金的回血度,上证50、中证100、沪深300等果然是低于市场平均水平的。特别是上证50,倒数的。

再看看其他品种的,那叫一个强。市场虽说是结构化的,但这差别也太大了。我们看来得做一个研究了。这里木鱼就边研究边分享,希望对大家理解市场有所帮助。不一定我就是对的,纯分享性质。

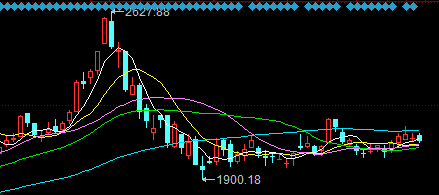

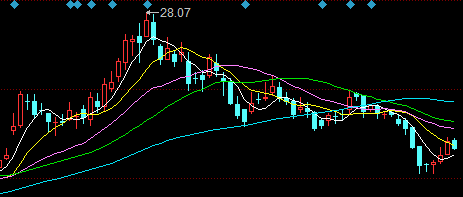

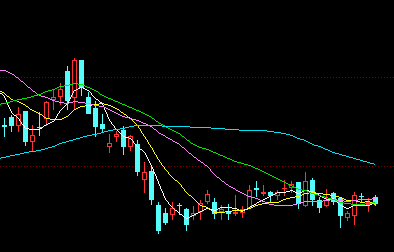

首先看看上证50的K线,如果和白酒、医疗、新能源汽车等板块比起来,根本就感觉没有怎么涨!上证50长期作为我们的核心资产之一,它不动市场重心想上去,有难度!

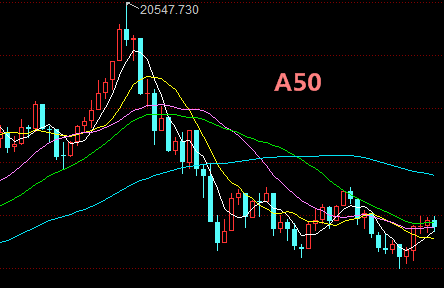

当我们再看看外国人眼中的核心资产代表,A50指数,走势和上证50神似,也仍然是底部的样子!我们来研究下上证50和A50的十大权重。

前十大权重股有8个重叠,那么问题简单了,我们就研究下这8只权重股的走势。

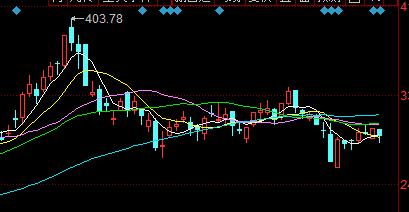

贵州茅台,核心资产中排名第一的股王,基本上是横盘不动的态势!这只风向股牵一发而动全身,不知道多少个量化策略是自动跟踪茅台的每一分钱变动而做出自动反馈的。茅台要真正突破,要么有远超市场预期的业绩,要么大牛市回头了整体估值空间打开。目前业绩还要等等看,而牛市预期已经随着证券板块的沉沦消弭。持有茅台超过1亿股的外资,更是看着美债利率砸茅台。茅台要突破压制,难度很大。内资也就趁着外资放假的时候突破过一次60日均线,然后很快被砸下去。因此,茅台的问题是估值的驱动力还没有出现。

核心资产第二,中国平安,一直阴跌,显然拖累指数!中国平安的问题是,业绩不景气,尤其是寿险业务,一季度增幅行业倒数,压力山大!这是股票的基本面问题,和估值压力没有关系!拖后腿了!

第三名,招商银行。业绩好,自然就没怎么跌过。其实招商银行算是一只银行业的“成长抱团股”,其走势受业绩和市场估值压力双重支配。但是好公司就是用好业绩来支撑股价。招商银行没有拖后腿!

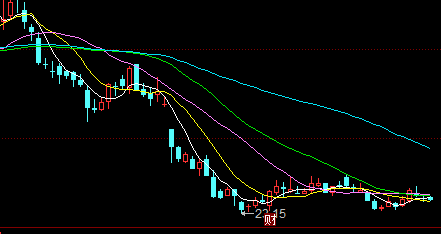

第四名兴业银行,这位的走势可是跌破眼镜的。上一波银行行情时它是领涨,这一波调整那跌起来真是一泻千里!兴业银行,本来是有望与招商并驾齐驱的宠儿,曾有“砖家”称“兴业银行强于招商银行”, 这一轮这么跌,尤其是大盘企稳后还在跌,背后的问题可能很多。

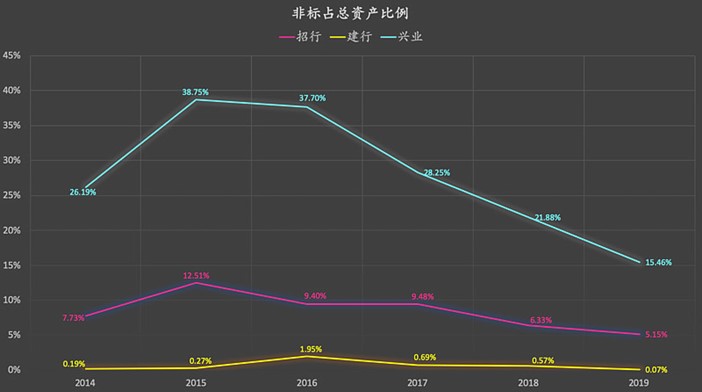

我们只能猜测,可能兴业银行的地方债压力比招商银行大很多。借用一张图,兴业的非标资产比例这叫个高,一旦缩减地方融资规模,无法借新还旧,真可能有问题。上周监管曾经出了关于地方债管理的细则,兴业当天就崩了。

兴业银行,严重拖后腿!

第五名,恒瑞医药。医药龙头,国产创新药先锋。它的下跌,不仅仅是被上级罚了一点小钱的原因,有可能是机构对其业绩不满的表达。我们注意到,恒瑞的销售净利率已经在过去一年下降了2个百分点,这很可能是因为受到医保集采压力的体现。

恒瑞,拖后腿!

第六名,中国中免!基本保持横盘的姿势,披露业绩的当日还被砸了个底朝天,后来虽然修复了,已经是元气大伤。中免的问题是,过度抱团之下涨幅巨大,长期回吐压力大,价值免税业务竞争对手众多,重心提升有难度!中免不像茅台这种是慢慢起来的,它是2020年的大妖股,是被各路机构层层抱团的秤砣型品种,今年面临的估值压力巨大,难!

第七名,伊利股份!大跌后基本横盘!乳业最近涨得不错,比如妙可蓝多新高了,但是资金就是不碰伊利!自身业绩是没问题的,但是也没有亮点。我们讲过,要么你业绩靓丽提升估值,要么市场放水大牛市!

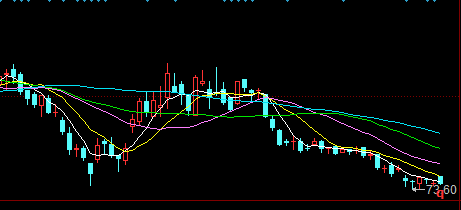

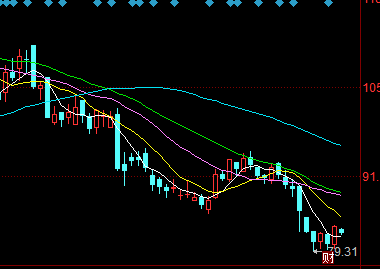

第八名,中信证券,天坑!证券行业龙头,但是AH股溢价巨大,还要搞配股,价值牛市预期不再,表现持续低迷。拖累啊!

从以上的分析中,我们真感觉好难,8家龙头股,一半有基本面问题,一半估值有压力没动力。上证50和A50表现不好是有道理的,进而影响范围更大的沪深300、中证100。

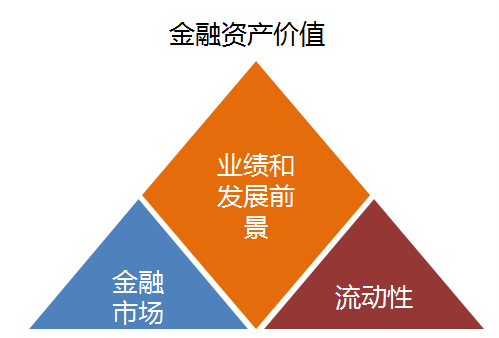

木鱼对龙头股们的估值有几个看法:

1、市场金融资产的估值是有市场流动性加成的,核心资产是主要受益者。因此如果市场流动性预期收紧,这种估值压力会蔓延到各核心资产成分股的估值上,其压力可能大于非核心资产的品种。比如白酒里的二三线龙头,不是宽基主要成分,反弹力度就明显更强;

2、相当多的主力资金特别是外资,实际上是把A50、上证50甚至MSCI这样的指数当做代表中国金融资产价值的一揽子投资标的来进行投资管理的,也就是很多资金是投指数的不是看个股。因此如果A股的核心价值空间有压力,主力也会直接压制宽基。因此一个重要事实是,主力并不认为A股该涨多少,核心资产估值不存在多少错杀,这也是市场有效性的体现;

3、目前已经披露的核心龙头的业绩,没有惊喜,在业绩大体满足预期的情况下对于推动估值也是没有作用的。而另一方面,二三线蓝筹股业绩弹性更大,白酒行业就是如此,因此酒ETF涨势远远超过茅台和五粮液;

那么,我们对待宽基应该有怎样的态度?

1 – 上证50、沪深300这样的宽基,长期来看总是会有它的风口,但应该是指数机会大的周期。这种周期应该是流动性充足、宏观经济配合的窗口,需要耐心等待;

2 - 目前的市场周期,核心资产压力大,而业绩增长确定性强的主题行业更景气;

3 - 要有长期震荡的心理准备,定投要做就要准备做几个月时间等待下一次启动,不要指望一投就有;

4 – 可以关注一些新型宽基,如“质量ETF”,编制规则很有借鉴意义,不是纯粹比市值大小。真心说市场识货的人还是太少了。

《这只新锐ETF基金与众不同,候选最强“成长型”宽基,逻辑强大》

让我们用合理的心理预期来对待自己的每一次投资选择,尊重价值规律,以耐心收获财富机会!喜欢木鱼分析的朋友,立即点赞关注吧!也欢迎有意愿加强交流的朋友加入今日 头条的“木鱼ETF圈”,既然资助我们的主播,也有机会获得更多的帮助!